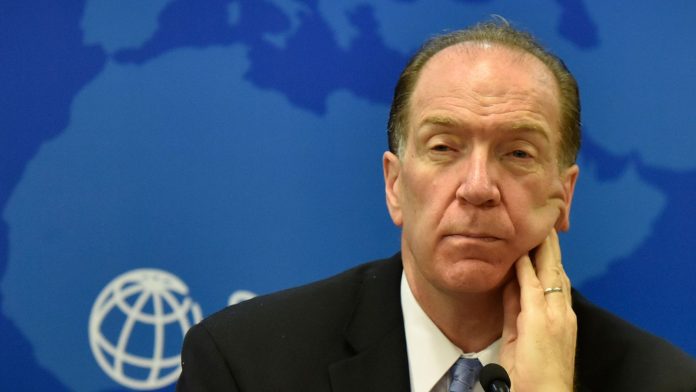

Antes siquiera de escuchar la primera pregunta, el presidente del Banco Mundial, David Malpass (Petoskey, Michigan, 64 años), se adelanta para poner énfasis en los datos “muy preocupantes” sobre el aumento de la extrema pobreza. Es su gran preocupación en este momento, y las cifras lo respaldan: la pandemia dejará hasta 150 millones de personas más por debajo de ese umbral, rompiendo más de dos décadas de reducción ininterrumpida a escala global.

“Estamos en lo más profundo de la recesión y esto es muy preocupante. Las dinámicas de la pobreza son de largo plazo: es urgente revertir esta tendencia, y para eso es necesario que las economías regresen al crecimiento”, asegura. En contraste con la directora gerente del Fondo Monetario Internacional (FMI), Kristalina Georgieva, que ha descartado una depresión económica derivada de la crisis del coronavirus, el economista estadounidense sí cree que estamos inmersos en una de ellas. La incógnita es cuánto durará. Su esperanza: que sea corta, a diferencia de la de los años treinta del siglo pasado.

Pregunta. El coronavirus, según sus propios registros del Banco Mundial, ha provocado la mayor contracción económica en 90 años. ¿En qué punto estamos?

Respuesta. Las economías avanzadas están empezando a tomar impulso. Los peores pronósticos fueron los de mayo y junio y, desde entonces, las previsiones han repuntado. El problema es que la media del mundo en desarrollo, salvo China, ha seguido empeorando. Y eso incluye tanto a los países más pobres como a los de ingreso medio, muchos de ellos en América Latina.

P. Las previsiones de recuperación en V parecen haber quedado atrás en muchos países.

R. Es cierto. Al menos en los países en desarrollo, donde más que una V estamos viendo una L: se produjo un fuerte descenso y ahora estas economías apenas están creciendo. Eso es muy problemático desde el punto de vista de la pobreza. El reto prioritario ahora es reinstaurar el crecimiento lo antes posible para revertir esta caída.

P. Hasta que no dispongamos de una vacuna, la economía estará en problemas.

R. Las vacunas son importantes y soy cautelosamente optimista sobre el calendario para que puedan ser producidas en masa. Pero aún va a tomar un tiempo sustancial. Hasta entonces, y por ahora, lo más crítico es poder dar pasos en la reapertura [de la economía]. Europa ha progresado, China ha reabierto partes muy importantes de su economía con distanciamiento social, mascarillas y precaución en la interacción entre personas… Y eso le está permitiendo volver a crecer.

P. A diferencia de la crisis financiera de 2008 y 2009, cuando los emergentes resistieron e incluso salieron reforzados, esta vez son el eslabón más débil. ¿Tiene la sensación de que no se le está prestando atención desde los países ricos?

R. Se han hecho esfuerzos para dar una respuesta global [a la crisis]. Estados Unidos ha aumentado enormemente el gasto público y cuenta con los estímulos de su banco central, que está llevando a cabo importantes compras de activos. Europa y Japón también, con la esperanza de relanzar sus propias economías y, también, beneficiar así al mundo en desarrollo. Pero es cierto: a diferencia de 2008, el bloque en desarrollo está siendo golpeado incluso más duramente [que los países ricos] y no está obteniendo mucho apoyo por parte de las economías avanzadas.

P. ¿Dónde puede estar, entonces, su salvación?

R. En que regrese pronto el crecimiento [global], y que el empleo y la demanda crezcan de nuevo. Para que se produzca ese ciclo de recuperación en todo el mundo, es muy importante la reapertura segura de los colegios y los negocios a la espera de la vacuna.

P. ¿Cuándo recuperará la economía mundial el nivel precrisis?

R. No tengo una estimación precisa, pero, sobre todo en el caso de los países emergentes, tomará muchos años. Son países que no tienen la capacidad de endeudamiento de las economías avanzadas, y sus bancos centrales no cuentan con el grado de confianza necesario para ampliar sus balances: si lo hacen, la preocupación es que sus divisas se devalúen y entren en un ciclo de inflación que empeoraría aún más las cosas. Las economías avanzadas, en cambio, dada la respuesta de estímulos que han dado, rebotarán más rápido. Aunque también con mucha más deuda pública: eso despierta levanta dudas sobre la sostenibilidad de la recuperación.

P. ¿Piensa que esta pandemia puede ser inflacionista?

R. En los países en desarrollo es un fenómeno muy vinculado al tipo de cambio de sus monedas. Y soy optimista: la mayoría está manteniendo la estabilidad de sus divisas y eso hace que la inflación esté siendo relativamente baja en comparación con anteriores crisis, cuando se produjeron grandes devaluaciones que derivaron en escaladas inflacionistas. Hasta ahora no es el caso: el gran problema esta vez es la contracción económica en sí misma y la pérdida de puestos de trabajo, no la inflación.

P. La salida de la crisis en el bloque rico está siendo expansiva. La austeridad no está en el mapa, al menos de momento. ¿Hemos aprendido la lección de hace una década?

R. Las herramientas que están utilizando las economías avanzadas son de mucha mayor escala que en el pasado. Lo vemos en los tipos de interés cero, en los programas de compras de activos de los bancos centrales… Son elementos que no se dieron en anteriores crisis. Y, también, por supuesto, en la magnitud en la que el sector público ha salido al mercado: las ratios de deuda sobre PIB han aumentado mucho más rápido que en otras ocasiones, salvo en la Segunda Guerra Mundial. Todo eso ha conseguido estabilizar la situación y permite encarrilar la recuperación.

P. ¿Hasta qué punto debe preocuparnos este aumento súbito de la deuda pública?

R. Los países ricos están tomando prestado con vencimientos muy largos y a tasas de interés muy bajas. El desafío es hacer buen uso de esa nueva deuda: tomará muchos años ver el resultado, qué frutos dan en el futuro las inversiones que se hagan ahora.

P. ¿Cómo valora el Fondo Europeo de Recuperación?

R. De nuevo, depende de lo bien que se utilicen esos fondos. Y pasarán varios años hasta que podamos evaluarlo.

P. Seis meses después del inicio de los confinamientos en Europa y en EE UU, ¿se puede descartar una depresión?

R. No. De hecho, me temo que tenemos que ver esto como una depresión económica. La cuestión es cuánto tiempo durará: la de los años treinta se extendió durante 10 años o más en algunos países, y mi esperanza es que esta vez será más corta, tanto por la acción de los Gobiernos como por la del sector privado. Hay mucha más información disponible para un grupo de personas también mucho mayor alrededor del mundo: millones de ellas están interactuando para tratar de entender la crisis y dar los pasos necesarios para la recuperación. Y eso es una herramienta poderosa que no existía en la Gran Depresión.

P. ¿Qué podemos esperar en América Latina?

R. Desde el punto de vista del PIB, me temo que es y será una de las regiones más golpeadas. Lo positivo es que había hecho progresos sustanciales en los años anteriores, en contraste con los países más pobres, muchos de ellos en África. Y tiene herramientas fiscales y monetarias que le pueden ayudar en la recuperación.

P. ¿Prevé una cascada de impagos en el bloque emergente?

R. Nos preocupa que muchos países en desarrollo llegaron a esta crisis con altos niveles de endeudamiento y la contracción económica hace que la carga de la deuda sea aún mayor. Por eso propusimos una moratoria en marzo, que el G20 y el Club de París respaldaron. Se han dado pasos en esa dirección, pero desafortunadamente los acreedores privados aún no han empezado a participar en esta moratoria y algunos países acreedores, como China, tampoco.

P. ¿Por qué China está consiguiendo salir tan rápido de la crisis? Es la gran excepción.

R. No conozco toda la explicación, pero mi impresión es que fueron capaces de ajustarse a los riesgos de la covid-19 y empezaron a reabrir su economía antes que el resto.